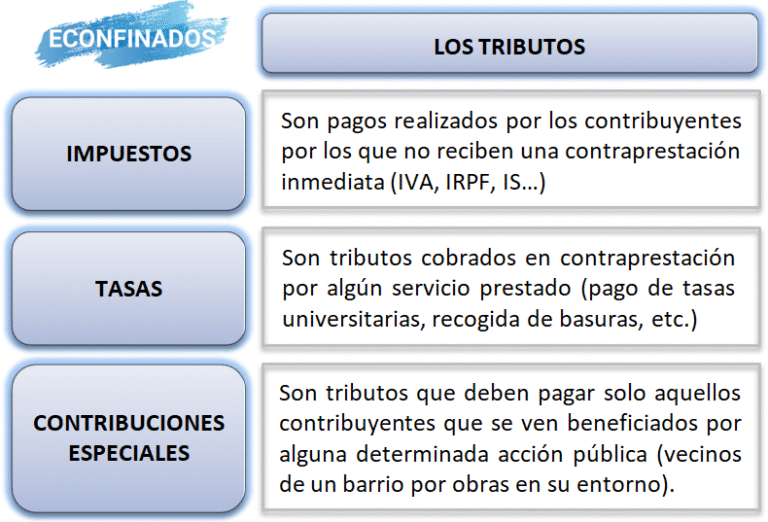

✅ Impuestos son pagos obligatorios generales, tasas se pagan por servicios concretos y contribuciones financian obras que benefician al contribuyente.

La diferencia entre impuestos, tasas y contribuciones radica principalmente en la naturaleza de su cobro y el destino que tienen dentro del sistema tributario. Mientras que los impuestos son tributos que se pagan sin necesidad de recibir un servicio directo a cambio, las tasas están vinculadas al pago por un servicio público específico que el Estado presta al contribuyente. Por otro lado, las contribuciones se relacionan con la financiación de obras o servicios que benefician a un grupo determinado o a la comunidad en general.

En el siguiente artículo, vamos a profundizar en cada uno de estos conceptos para entender sus características, ejemplos concretos y cómo afectan a los ciudadanos y empresas en Argentina. Además, exploraremos el marco legal que regula estos tributos y ofreceremos recomendaciones para su correcta identificación y gestión.

Impuestos

Los impuestos son tributos que el Estado exige a los ciudadanos y empresas sin necesidad de ofrecer un servicio específico y directo a cambio. Su objetivo principal es financiar el gasto público general, como salud, educación, seguridad y obras públicas. En Argentina, los impuestos pueden ser nacionales, provinciales o municipales, y ejemplos comunes son:

- Impuesto a las Ganancias: grava las rentas obtenidas por personas físicas y jurídicas.

- IVA (Impuesto al Valor Agregado): se aplica sobre el consumo de bienes y servicios.

- Impuesto sobre los Bienes Personales: afecta a la tenencia de activos.

Los impuestos se caracterizan por ser obligatorios y no vinculados a un beneficio directo, sino que sustentan el funcionamiento general del Estado.

Tasas

Las tasas se cobran a cambio de un servicio público específico que la administración brinda al contribuyente o por el uso de un bien público. Por ejemplo, el pago por la recolección de basura, la expedición de documentos oficiales o la habilitación comercial. Las tasas son proporcionales al servicio prestado o a la solicitud del mismo.

Características principales de las tasas:

- Se configuran por un servicio o actividad concreta.

- El contribuyente recibe un beneficio directo.

- Su monto suele estar relacionado con el costo del servicio.

Contribuciones

Las contribuciones, especialmente las contribuciones de mejoras, se aplican cuando se realizan obras públicas que aumentan el valor de propiedades o benefician a un grupo de personas. Por ejemplo, la pavimentación de una calle o la instalación de iluminación en un barrio. Los beneficiarios deben aportar para sufragar parte de esos costos.

Aspectos clave de las contribuciones:

- Se cobran por el beneficio directo o especial recibido.

- Buscan la financiación de obras públicas específicas.

- El monto puede variar según el grado de beneficio.

Comparación resumida

| Tributo | Objeto | Servicio recibido | Ejemplos en Argentina |

|---|---|---|---|

| Impuestos | Financiar el gasto público general | No hay servicio directo | IVA, Impuesto a las Ganancias, Bienes Personales |

| Tasas | Pago por servicios públicos específicos | Servicio directo al contribuyente | Tasa de recolección de residuos, tasa de inspección sanitaria |

| Contribuciones | Financiar obras o servicios que mejoran propiedades | Beneficio especial o directo | Contribución de mejoras municipales |

Características principales y ejemplos prácticos de cada figura tributaria

Para comprender a fondo las distinciones entre impuestos, tasas y contribuciones, es fundamental analizar sus características esenciales y observar ejemplos prácticos que reflejen cómo funcionan en la vida cotidiana y en la economía argentina.

Impuestos

Los impuestos son prestaciones obligatorias que los ciudadanos y empresas deben pagar al Estado, sin recibir a cambio una contraprestación directa, y que tienen como objetivo financiar el gasto público general.

- Características:

- Son obligatorios para todos los sujetos que cumplen ciertos requisitos.

- No existe una contraprestación directa o específica para quien los paga.

- Se aplican en base a hechos imponibles, como ingresos, consumo o propiedades.

- Ejemplos en Argentina:

- Impuesto a las Ganancias: grava los ingresos netos de personas y empresas.

- IVA (Impuesto al Valor Agregado): aplicado sobre la venta de bienes y servicios, con una alícuota general del 21%.

Beneficios y Recomendaciones

Si sos un trabajador independiente, es vital estar al día con el Impuesto a las Ganancias para evitar multas. Además, las empresas deben dominar la gestión del IVA para optimizar su flujo de caja y evitar sanciones.

Tasas

Las tasas son tributos que se pagan a cambio de un servicio público específico y medible que presta el Estado, como la recolección de residuos o la emisión de documentación oficial.

- Características:

- Pago vinculado a la prestación de un servicio determinado.

- Puede variar según el costo del servicio y el uso que se le dé.

- Su monto suele ser proporcional al beneficio recibido.

- Ejemplos en Argentina:

- Tasa de Alumbrado, Barrido y Limpieza (ABL): que se paga por servicios municipales en la ciudad de Buenos Aires.

- Tasas por emisión de certificados o documentos oficiales: como el DNI o pasaporte.

Consejo Práctico

Si vivís en la ciudad de Buenos Aires, controlar el pago puntual del ABL es esencial para evitar recargos y multas. Además, entender que esta tasa está ligada a un servicio específico puede ayudarte a reclamar mejoras en el mismo.

Contribuciones

Las contribuciones son tributos destinados a financiar gastos públicos que generan un beneficio colectivo o directo a un grupo específico de contribuyentes, tales como la seguridad social o infraestructura.

- Características:

- Se pagan para financiar obras o servicios que benefician a un sector concreto.

- Son obligatorias y relacionadas con la capacidad de pago y el beneficio recibido.

- Suelen aplicarse en ámbitos como la seguridad social o el desarrollo urbano.

- Ejemplos en Argentina:

- Contribuciones a la seguridad social: aportes jubilatorios, obra social y riesgos de trabajo.

- Contribución de mejoras: cobros por obras públicas que aumentan el valor de un inmueble, como pavimentación o iluminación.

Datos Relevantes

Según datos del Ministerio de Trabajo, el 90% de los trabajadores registrados realizan aportes a la seguridad social, lo que demuestra la importancia de las contribuciones en el sostenimiento del sistema previsional argentino.

Comparativa rápida

| Figura Tributaria | Obligatoriedad | Contraprestación | Destino | Ejemplos |

|---|---|---|---|---|

| Impuestos | Alta | No directa | Gasto público general | IVA, Impuesto a las Ganancias |

| Tasas | Alta | Directa (servicio específico) | Prestación de servicios públicos | ABL, Tasas por emisión de documentos |

| Contribuciones | Alta | Indirecta (beneficio colectivo o sectorial) | Seguridad social, obras públicas | Aportes jubilatorios, contribución de mejoras |

Entender las diferencias y características de cada figura tributaria te permitirá manejar mejor tus obligaciones fiscales y aprovechar las ventajas que cada una ofrece para tu situación personal o empresarial.

Preguntas frecuentes

¿Qué son los impuestos?

Son tributos obligatorios que el Estado cobra sin una contraprestación directa para financiar el gasto público.

¿En qué se diferencia una tasa de un impuesto?

La tasa se cobra por un servicio específico que presta el Estado, mientras que el impuesto no exige una contraprestación directa.

¿Qué son las contribuciones?

Son tributos que se pagan para financiar obras o servicios que benefician directamente al contribuyente.

¿Quién debe pagar impuestos, tasas y contribuciones?

Todos los ciudadanos y empresas que cumplan con las condiciones establecidas por la ley tributaria correspondiente.

¿Pueden existir sanciones por no pagar estos tributos?

Sí, la falta de pago puede generar multas, intereses y otras sanciones legales.

Puntos clave sobre impuestos, tasas y contribuciones

- Impuestos: Obligatorios, no requieren contraprestación directa, financian gastos públicos generales.

- Tasas: Pago por un servicio o actividad específica que presta el Estado, con contraprestación directa.

- Contribuciones: Tributos para financiar obras o servicios que benefician a un grupo determinado.

- Ejemplos de impuestos: Impuesto a las Ganancias, IVA.

- Ejemplos de tasas: Tasa por recolección de residuos, tasas municipales por inspección.

- Ejemplos de contribuciones: Contribuciones de mejoras para obras públicas, contribuciones de seguridad social.

- Finalidad: Impuestos para gastos generales, tasas para servicios específicos, contribuciones para mejoras o beneficios directos.

- Legislación: Cada tributo está regulado por normas específicas a nivel nacional, provincial o municipal.

Si te resultó útil esta información, dejá tus comentarios abajo y no te pierdas otros artículos en nuestra web sobre temas impositivos y legales que también pueden interesarte.